■質問者

相続税を節税するときに

不動産系で相続させるとお得だと聞いたのですがこれって本当ですか?

■すぎむら先生

そうですね。

お得だと思います。

■質問者

具体的にどういう不動産を買っておくと相続税的にお得ですか?

■すぎむら先生

やはり売上が立つものがいいかと思います?

■質問者

例えばどんな感じですか?

■すぎむら先生

例えばアパートを賃貸してお金を得られる、収入が得られるようなものです。

戸建てでもいいです。

アパートマンションそういったもので貸して売上を立てる形です。

そうすると節税効果だけでなく売上も立ちます。

将来値下がりが仮にあったとしても回収はできます。

そういう保険として考えられるかと思います。

■質問者

なるほど。

例えばアパートを親が買って親が亡くなった時に相続したとなると

相続の遺産の評価額は買った時の金額よりも低くなったりするものですか?

■すぎむら先生

そうですね。

今は取引相場と言うのですが

例えば土地で言うと税務の評価は原則時価額とされています。

ただ相続税の申告の時に時価額で申告してくださいと言われると

税理士さんたちが取引相場に詳しい人はだいぶ少ないと思います。

当然それは実務でやっていないし

普段から不動産の売買取引に携わっているわけではないです。

だから時価額というものはすごく分かりにくいです。

A税理士さんは1億で売れると言っても

B税理士さんは1億2000万と言ったりすると

皆さんが支払う相続税額が変わってきてしまいます。

それは不平等で申告ができないから国税庁が財産評価基本通達という

税務上の評価をこうしなさいというマニュアルを公表しているわけです。

それに基づいて税理士さんたちが算出をします。

これが税務上の評価額です。

でも、それで出した税務上の評価というのは

あくまで1つの基準であって実際の取引相場とは全く違うわけです。

例えば1億円で売買されている土地があったとして

税務上の評価に直した時にもう5000万になったりそんなのはザラに今出ています。

ここに結構な乖離があるので

例えば1億円で土地を買いました相続になりました。

そしたら1億円の土地という評価ではなく

5000万の土地という評価で相続されます。

そうすると相続税は1億にはかからないです。

なので、5000万評価が圧縮されたので

5000万だけで相続できたという話になります。

でも、例えば5年後10年後にその土地を売りますとした時には

またその時の時価で換金ができます。

つまり1億円の現金を持っていて相続した1億円の現金に対して相続税がかかるよりも

1億円で土地を買って相続をした後に何年か後ですねその時に1億円で売却する方が

当然メリットあったねとなります。

これが基本的な節税効果が不動産で取れる基本的な仕組みになります。

■質問者

じゃあ1億円そのまま現金で相続しちゃうと

ダイレクトにかかっちゃうけど収益不動産にしたら

5000万ぐらいに圧縮できるかもしれないし

後々にそれがまた1億円それ以上で換金できるかもしれないと?

■すぎむら先生

そうですね。

例えば10億円の土地買ったら

5億円の評価が圧縮されたりするわけだから

どの土地を買うかだけでもそれぐらいの効果を出せます。

ただ注意しないしないといけないのは相続税の節税だけを目的として

一旦その時期だけ節税効果を取ってすぐに売却する。

これはもうダメだと判例出ているので良くないです。

相続税を免れるためだけに売買したというのが

あからさまに分かってしまうと良くないです。

これは例えばタワマンが一時期流行りましたが

こういうのが裁判になってしまって結果的にダメだとされた。

そういう事例ができてしまっているので

相続税の節税を目的として不動産で節税したい場合は何か目的がいるわけです。

それとは別にその目的を持ってやることを実践し

実態としてちゃんと事業としてやっていることが見せやすいのがこの収益事業です。

だから収益が上がる不動産を購入する方がこれは不動産の賃貸を

事業をする目的で購入しましたというのが明らかです。

だから、それも実態として見せやすいというのもあります。

■質問者

なるほど。そういうことですね。

じゃあ一時的なタワマン買って節税しちゃうぞというのは

判例でも認められませんと出ちゃっているということですね。

■すぎむら先生

そうですね。

ただそれも本当にタワマンを買って相続税の節税を目的として

やってないと言い切れるのだったらそれは別だと思います。

ちゃんとそれを事業としてやっているのだったらいいと思います。

一番はやはり実態ですね。

■質問者

なるほど。実態をよく見られるのですね。

■すぎむら先生

そうですね。

もう全て税務は実態が基準になるので

実際にこうですとちゃんと言い切れるように節税対策はしないと危ないです。

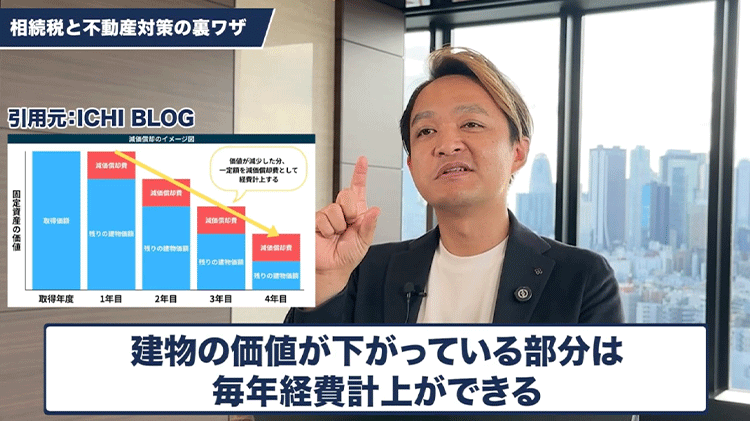

あと、建物・土地に限らず建物というものも償却資産と言われる分野の資産になります。

例えばアパートを新築します。

戸建て賃貸を新築します。

新築して木造だったら22年間償却期間があったりします。

こういう償却期間の間は売上が立っても

課税されるような所得になりにくいというのがあります。

結局、所得にならなかったらキャッシュが手元に残っていくわけで

さらにそれを複利運用できたりしますそれは仕組みとしては不動産を建築して

償却期間があるから、その間は毎年建物の価値が下がっていっている話になって

建物が価値が下がっている部分については毎年経費計上ができます。

その分、課税所得になりません。

所得からその分控除されるので結果的にマイナスになって

他の給与所得の総合的に考えると

他の所得をさらに控除できて節税効果があったり

これは生前の儲かった儲かってないという損益の部分についてもメリットがあったり

あるいは建物自体この資産に対してかかるのが相続税なので

その建物の評価自体も1億円で建築しても1億円の評価にならないです。

さっきの土地と一緒で建物は建築した翌年に

固定資産評価額が算出されるようになっています。

この固定資産評価額

つまり固定資産税の計算の基準の評価

これが出るようになっていて

これってだいたい1億円の評価にはならないわけです。

だいたい6000万とか5000万とかそんな感じになって

さらにそこから貸家だったら70%評価になったりします。

つまり、1億払って6000万になって

さらに30%引きそれぐらいまた評価が圧縮できて

さらにそれは貸家として売上が立って手元に所得税がかからずに現金が残って

そしてそれをまた複利運用して増やす。

そんなことができるので

それは相続税の節税効果も取りキャッシュも増やすという効果もありますね。

■質問者

なるほど。

実態を伴う収益不動産が

オススメということですね。