■質問者

相続税の対策として生前贈与が効果的だと聞きましたが

生前贈与の仕組みや金額最適な戦略はどういうものがありますか?

■すぎむら先生

まず贈与には種類があります。

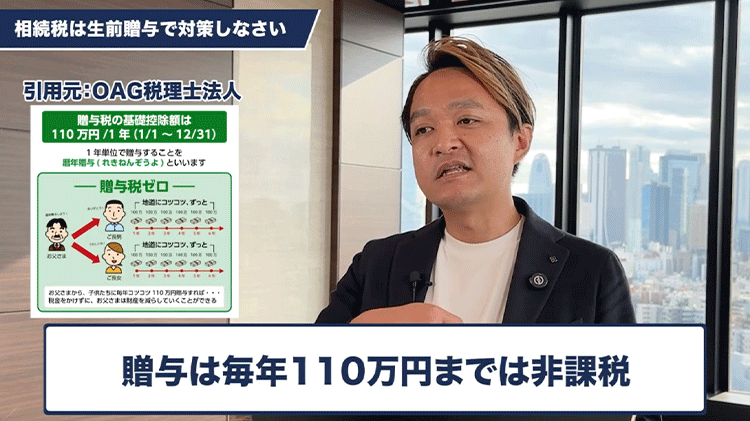

まずは暦年贈与です。

これが一般的な贈与の方法ですが通常はこの暦年贈与を使います。

よく言われる無税枠。

毎年110万までは贈与しても課税なく贈与できるというのは基礎控除のようなものです。

110万までならお金を渡せるわけです。

ただ、注意があり受贈者単位でその金額を決めることになるので上限が決まります。

例えばお父さんとお母さんから両方から110万ずつもらうと220万になります。

そうすると、当然110万を超えているから税金がかかるという話になります。

この110万を超えると10%以上の税率で

受贈額に応じて税率が決っているので税金がかかってきます。

申告も翌年に必要になってきます。

ですから、受贈者単位で110万までだという点が1つの注意ポイントです。

あとは110万無税で贈与できますが相続税の節税対策として考えた時には

贈与する人つまり亡くなる想定の方が例えばお父さんとします。

お父さんが子供に110万ずつ贈与していますと

この期間は年間110万なら無税で渡せるので良いのですが

これを相続税の節税効果を得るために行う場合

110万渡して贈与してから7年間経過しないと相続税の節税効果はありません。

それはあくまでも相続人に対する贈与だけです。

実は孫や子供の配偶者など相続人ではない人にする贈与に関しては

同じように110万は無税でさらに7年経過しないと相続税の節税効果がないという定めはありません。

言ってしまえば節税効果としては即効性があります。

■質問者

なるほど。

では、自分の子供が2人いて2人とも結婚していたら

子供の配偶者と自分から見たら孫たちに

年間で110万ずつ合計で数百万円ずつ渡してもそれは無税ということですか?

■すぎむら先生

そうですね。

複数人に単年で贈与できる相手がいて

世帯ごとに考えて贈与して節税効果も得るというやり方もあります。

もっと言うと受贈したお金は運用できます。

あるいは何かに投資をしてお金を使う。

学費や勉強などにも使えますし買いたいものを買うこともできます。

いろんなものに投資ができるそれは良いことだと思います。

あと節税効果で考えると110万にこだわりすぎなくても良いです。

例えば相続税がかかる人は相続税率最低10%です。

仮に1億円で10%といっても1000万です。

ですから、税率最低でも10%以上かかります。

例えばお父さんが持っている財産を計算すると税率が30%の人や20%の人だった場合

今多額の贈与をして遺産を前渡しして税率が30%よりも小さいなら先に渡した方が良いという話になります。

その方がお得になります。

相続税率を見て贈与をいくら早めにやるのかはよく検討するところです。

これは暦年贈与の良いところです。

例えば510万贈与した時に非課税が110万。

あと400万ぐらい非課税の基準を超えてきますが税率10%以上になっているわけです。

それを計算すると贈与税額はだいたい50万前後です。

そうすると、500万移動して財産を先に前渡ししても50万といういわゆる10%しか税金がかかりません。

こういうのを実効税率と言ったりします。

これが10%なら10%以上の相続税率がかかる人は

510万円ずつ先に贈与税がかかったとしても

早く財産を移転していった方が良いという考え方もできます。

あとはまとまったお金を移動できたら

納税した50万円を今度は時間を使って回収していくわけです。

500万円もらって50万税金払っても450万残りますから

450万を一括で運用していってその50万を取り返していきます。

これには時間をかけられるわけですからそちらの方がポジティブな気がします。

そこから考えた時にもっとまとまったお金を移動して

相続税の節約効果が取れなくても

財産をとにかく動かして増やそうという考え方もできるわけです。

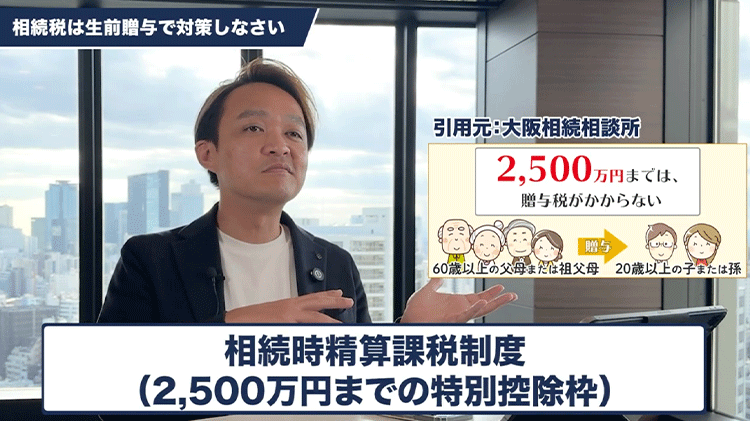

これにあたる制度があり2500万まで一括で無税で贈与できるという対策もあります。

これは最初に言った歴年贈与ともう1つ種類がありまして

相続時精算課税制度という制度を使った贈与。

これをどちらか選べるのです。

ですが、ここで注意事項が1回相続時精算課税制度を選択して贈与してしまうと元に戻れません。

そこがまず注意事項です。

この相続時精算課税制度を使うことによって一括で2500万財産を前渡しできますが

ここで2つ目の注意事項です。

この財産2500万を贈与したタイミングでは贈与税はかかりませんが

将来贈与した人がお父さんだとしたら

お父さんが亡くなった時死亡した時には

相続税の課税対象の財産として加算されます。

つまり2500万は移動しただけで

お父さんの相続財産として相続税の計算上は必ず入ってきてしまうので

節税効果はないわけです。

ですが、ここでのメリットとしては財産を先に渡せることです。

例えばお父さんがもう90歳ですと

たくさん資産を持っているけど自分で何か使う予定はなく動かすことはない。

例えばそのお父さんが100歳になった時に死亡するとしたら

10年間動かないただ置いているだけの資産になってしまいます。

それを例えば先に2500万贈与してしまいます。

これは直系なら孫にもできるので移動して

その2500万を受贈した人が10年間かけて運用して増やした方が

納税資金などをプラスで準備ができます。

まとまった資産ですから運用しやすいです

ですからそちらの方がポジティブだというやり方もあります。

例えば70代のお母さんがいたとして

その人が相続税の納税資金を確保したいと思った時には

2500万一括で贈与して子供が受贈をします。

ここで贈与税はかかりません。

お金をもらった子供がお母さんの死亡保障を買ってあげるという対策もあります。

これはよく行います。

2500万払って例えば最近の外貨建ての保険は保険料が安いですから

保障に対して今だと4000万や4500万それぐらいの保険金を買えるわけです。

そうするとお母さんが死亡した時には保険金が下りて4500万などが入ってきます。

2000万ぐらい増えているわけです。

これを納税資金として確保していく。

これも結局1つの投資です。

確実性があります。

確実に何ドルは保険金としてもらえるというのが確定している状態です。

為替だけ注意してもらえばキャッシュを増やせるわけです。

そのような対策をして相続税の節税効果はありませんが

財産を移動してそれを動かすことはできるのでそれをうまく活用してもらうと

相続税の節税効果というよりは納税資金を確保するなど対策はできるかと思います。